自资管新规实施已逾三年。今年是银行理财彻底“净值转型”的一年,9月已有一些银行理财产品的净值波动加剧,标志着估值法切换已拉开序幕。

此前8月底传出消息称,已适用成本法估值的大行理财产品存量资产应于今年10月底前完成整改。9月30日,财政部抛出被业内人士视为重磅炸弹的《资产管理产品相关会计处理规定(征求意见稿)》(下称《会计新规》),明确资产管理产品的会计处理,将严格实施新金融工具准则(IFRS 9),这意味着银行永续债、二级资本债等银行资本补充工具不能再用摊余成本计量,而承接这些产品的诸多净值毫无波动的定开行理财产品将面临转型挑战。

“9月开始,部分理财产品净值出现异常幅度波动,的确可能是估值法的切换所致,《会计新规》发布后,切换已成定局,晚动不如早动。”某股份行旗下的理财子公司(下称“理财子”)的投资经理对记者表示。此外,由于今年债券收益率整体下行,商品、权益部分多为正收益,不少产品在初步切换时可能存在盈利一次性释放而出现净值跳升的“虚高”情况,未来净值跃动将成常态。

估值法切换初现苗头

根据第一财经记者的观察,目前大部分3个月、6个月以及1年期定开类理财产品的净值曲线仍然平滑,估值法切换尚未全面铺开,但近期已出现第一波逐步尝试切换的理财子。

例如,记者发现,某国有大行发行的业绩基准为5.2%、投资期限为735天(2年滚续)产品近期净值上下波动明显加剧,9月6日是转折点。在此之前,该产品净值毫无波动,而9月7日的净值从6日的1.0001跳升至1.0010,涨幅为9个基点(BP)。到了9月17日,产品出现“破净”,即净值跌破1,此后一直在1以下徘徊,10月8日净值为0.997。

根据该产品说明书中提及的投资范围,该R3级中等风险的产品除了可投资债券,还包括权益类产品、国债期货和利率掉期等衍生品。

“一般在摊余成本估值法下,产品不太会出现这么大的净值波动,的确可能刚开始切换估值法时会有净值‘虚高’的情况,但近几周来,债券、股票都出现一定回调,因此净值回调也很正常。”另一国有大行的投资经理对记者提及。

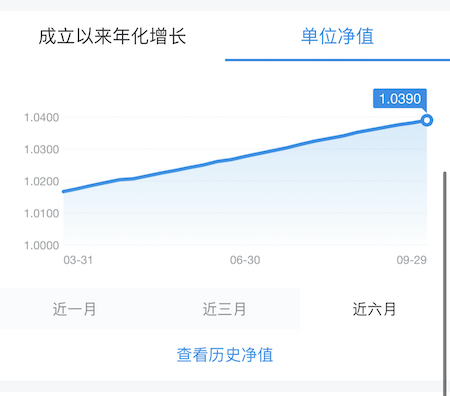

不过,多数产品基本维持原状。例如,某国有大行发行的3个月定开类理财产品,净值走势基本呈现一条斜向上的平直线;另一款股份行发行的半年产品亦是如此。

净值走势的平稳还要靠摊余成本法。第一财经此前就报道,经历了几年的净值化转型,在监管允许一些定开产品采取摊余成本法的腾挪空间下,一心投入“冲规模”的理财子大量发行7天、30天、3个月、半年的中短期定开产品。多位业内人士对记者表示,这些往往是理财客需求最大的“冲规模利器”,而这些产品一大部分是成本法估值的专户,配置非公开债券等资产,这样一来产品净值毫无波动,也提升了短期产品的客户体验和收益。

《会计新规》鼓励市值法估值

财政部近期发布的《会计新规》被各界认为估值法切换已经是大势所趋。

9月30日发布的《会计新规》明确资产管理产品的会计处理,将严格实施IFRS 9,新规将自2022年1月1日起正式实施,与《关于进一步贯彻落实新金融工具相关会计准则的通知》相衔接。新规统一规范了各类资产管理产品的估值方式,“金融机构对资产管理产品应当实行净值化管理,净值生成应当符合企业会计准则规定”。

IFRS 9实施后,还有哪类产品的哪些资产可以用摊余成本计量?对此,招商证券银行业首席分析师廖志明对记者表示,总的来说,只有封闭式产品、货币基金、现金管理类理财产品,投资的金融资产同时符合以下两个条件,才能用摊余成本计量:1)合同现金流量特征:通过SPPI测试,即相关金融资产在特定日期产生的合同现金流量仅为对本金和以未偿付本金金额为基础的利息的支付;2)业务模式:以收取合同现金流为目的并持有至到期。资产管理产品估值方式既要符合监管规定,又要符合会计准则,摊余成本法估值方式进一步受限。

此外,各界认为《会计新规》明显鼓励各类资管产品采用市值法估值。例如,并非符合以收取合同现金流为目的并通过SPPI测试的金融资产是否都能用摊余成本法,如果资管产品不满足资管新规系列文件的要求,即使符合以收取合同现金流为目的并通过SPPI测试,也不能用摊余成本计量。例如,每周开放的理财产品投资利率债资产,拟持有至到期,该金融资产不能用摊余成本计量。

值得一提的是,廖志明表示,2022年1月1日起实施IFRS 9,现金管理类理财产品所持有的银行永续债和二级资本债将不能再用摊余成本计量,产品净值波动将加大。为降低产品净值波动,现金管理类理财产品或将主动降低银行资本工具的持仓,这将使得银行资本补充债券相对普通金融债的利差走阔。不过,各界看法仍有差异。在市场仍较为担心资产质量的背景下,银行永续债、二级资本债仍被视为一种相对优质的资产,早在8月底因估值法切换消息冲击市场时,不乏私募、公募基金投资经理对记者提及,抛售后说不定是抄底的时机。

净值跃动将成常态

未来理财产品净值跃动无疑将成为常态。

有观点认为,银行理财使用市值法估值后,净值波动加剧将冲击居民对银行理财的需求,从而引发潜在的定开理财到期后赎回的担忧。不过,目前这仍属于一种“远忧”。

上述股份行理财子的投资经理对记者称,“估值法切换初期,会一次性释放收益,单个账户估计会有10~100BP的释放,毕竟今年收益率一路下行(对应债券价格上涨),例如中国10年期国债收益率从年初的近3.2%一度最低下行至2.8%附近,积累了不少浮盈,不少账户还有一些权益投资的浮盈,因此切换初期可能会出现净值跳升,但之后一切将恢复常态,即如果市场回调,净值也会下降。”

无独有偶,中银基金此前分析称,比如从11月开始,银行理财的增长速度放慢,甚至有可能出现下跌。而在当前阶段发生赎回的概率相对比较小,甚至有可能出现“抢理财”的局面。原因在于当前银行资本工具的收益率处于历史低位,明显低于早前银行持有成本,由成本法转为市值法的过程,其实是释放利润的过程,银行理财净值反而可能出现超预期的增长(如何平滑这种估值方法转换带来的净值跳跃,可能还有待未来政策细则)。

也正因如此,不少业内人士对记者表示,切换估值法还是要趁早,毕竟目前并无需过于担心产品的净值,基本都处于正偏离的状态。也有理财子人士表示,众多理财子开业的这两年,“冲规模”是关键词。但这些定开产品仍是期限错配,摊余成本法并不是“真净值”,而且加大了理财子之间的“内卷”(冲规模压力),因此越早切换越好。

据记者了解,未来理财子在净值化转型的同时,也将加大对权益市场的研究。由于缺少了摊余成本法的加持,理财客青睐的期限短、收益高、波动小的定开产品或逐步淡出,抑或是收益下降,因此拓展新的投资渠道不可忽视。就目前而言,理财子权益投资的占比仍普遍在5%~20%之间。目前多家理财子正加速向公募基金学习股票配置,加大对公募FOF的布局,理财子布局股市的比例将持续扩大。