公募基金二季报披露完毕,基金二季度利润榜也随之出炉。明星基金经理表现分化,蔡嵩松管理的诺安成长(320007.OF)以近百亿的利润成为二季度盈利王,但也有明星基金经理依旧深陷亏损之中。董承非管理的兴全趋势投资(163402.OF)以5.39亿的亏损在全市场中利润倒数第一。

董承非跌落神坛

继一季度小幅亏损之后,董承非在管的两只基金二季度仍旧未实现盈利。Wind数据显示,在开放式基金业绩亏损榜的前三名中,董承非旗下两只基金包揽了其中两个席位。

其中,董承非与童兰共同管理的兴全趋势投资单季度利润为-5.39亿元,在开放式基金中排名倒数第一。而另一只由董承非单独管理的兴全新视野(001511.OF)以-4.44亿元的利润位居倒数第三名。

从业绩表现上来看,兴全趋势投资二季度亏损1.36%,兴全新视野亏损2.02%。今年以来,兴全趋势投资年内回报为2.02%,兴全新视野的年内回报则为-2.13%。

业绩表现不佳也使得董承非管理的基金规模缩水。截至二季度末,兴全趋势投资的规模为384.19亿元,兴全新视野的规模为221.96亿元,合计规模为606.15亿元,相较于一季度末的667.42亿元,缩水了61.27亿元,缩水比例为9.18%。

仓位降低,减持“踩雷股”

今年年初,董承非曾表示“对2021年全年比较悲观,对全年并不看好,目前相对谨慎”,一季度董承非便将股票仓位降低至70%以下。从最新披露的二季报来看,董承非的仓位仍在持续下降。

截至二季度末,兴全趋势投资的股票仓位由67.53%降至63.98%,另一只由董承非单独管理的兴全新视野股票仓位下降更多,目前股票仓位为57.14%,较一季度末的64.06%下降了6.91%。

在前十大重仓股方面,董承非的两只基金以地产股为主,有较大的重合之处。今年二季度,房地产板块表现并不尽如人意,申万房地产行业指数跌超7%(统计区间为2021.4.1-6.30),拖累基金业绩表现。

此外,今年4月份时,董承非重仓的美年健康(002044.SZ)、宋城演艺(300144.SZ)等个股接连遭遇重挫,董承非也被市场传言遭遇“定点爆破”。美年健康二季度跌超40%,宋城演艺跌超20%,对基金净值产生影响。

不过,从最新披露的二季报来看,董承非已进行调仓换股,这两大“爆破股”退出前十大重仓股之列。

兴全新视野对前十大重仓股进行了悉数减仓。美年健康和中国平安(601318.SH)退出前十大重仓股,三安光电(600703.SH)、紫金矿业(601899.SH)、中国神华(601088.SH)、海康威视(002415.SZ)等个股均被减持。鼎龙股份(300054.SZ)与欧派家居(603833.SH)新进成为前十大重仓股。

(上图:兴全新视野前十大重仓股;数据来源:Wind)

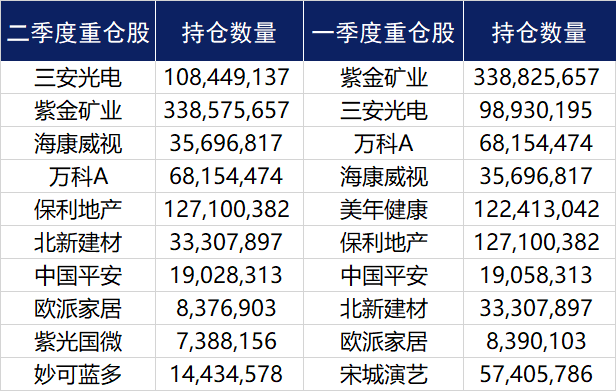

兴全趋势投资的前十大重仓股同样有所变化。美年健康与宋城演艺退出前十大重仓股,紫光国微(002049.SZ)和妙可蓝多(600882.SH)为其新进前十大重仓股。三大光电由一季度末的第二大重仓股被增持成为第一重仓股,中国平安和欧派家居被小幅减持,其余个股的持仓数量基本不变。

(上图:兴全趋势投资前十大重仓股;数据来源:Wind)

对于二季度操作,董承非表示,二季度的A股市场再次呈现结构性的分化,部分核心资产的抱团有所松动,资产选择方向的趋同也使得局部泡沫有所加强,对估值偏高的行业板块仍然保持相对谨慎的观点。

展望后市,董承非表示,将继续坚持以基本面为导向,赚企业成长的钱,与持有人一起,努力创造中长期价值。

(绝对值 陈露)