11月30日晚,上海机场披露重大资产重组草案,公司拟通过发行股份的方式购买控股股东机场集团持有的上海虹桥国际机场有限责任公司(以下简称“虹桥公司”)100%股权、物流公司100%股权和浦东第四跑道,上述资产合计交易作价191.3亿元。

本次重组方案由发行股份购买资产以及募集配套资金两部分组成。募集配套资金在发行股份购买资产实施条件满足的基础上实施,但募集配套资金成功与否不影响发行股份购买资产的实施。本次交易完成后,虹桥公司和物流公司将成为上市公司全资子公司,浦东第四跑道将成为上市公司持有的资产。

公告显示,本次交易前,上市公司控股股东为机场集团,实际控制人为上海市国有资产监督管理委员会。本次权益变动后,上市公司控股股东仍为机场集团,实际控制人仍为上海市国有资产监督管理委员会,上市公司控制权未发生变动。

此外,本次交易中,为提高本次交易整合绩效,上海机场拟向机场集团非公开发行股票募集配套资金。本次募集配套资金规模预计不超过50亿元。

根据公告,本次募集配套资金在扣除发行费用并支付相关中介机构费用后拟用于四型机场建设项目、智能货站项目、智慧物流园区综合提升项目及补充上市公司和标的公司流动资金。

上海机场表示,本次交易拟通过注入机场集团所持虹桥机场相关机场业务核心经营性资产及配套盈利能力较好的航空延伸业务,通过上市平台整合航空主营业务及资产, 实现做优做强上市公司的目的。

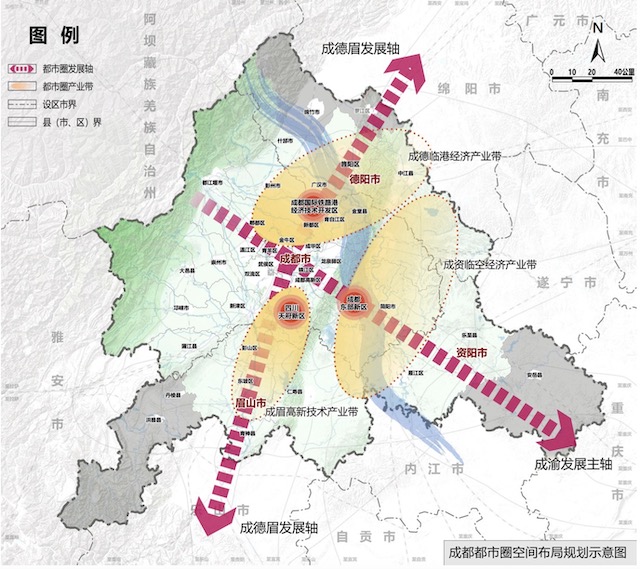

同时,上海机场表示,本次交易有利于根据国家、民航行业和上海市战略规划优化上海两场航线航班的统一资源配置,结合市场需求统筹调整航线结构,激发潜在国际航运量,带动长三角机场群乃至城市群的建设发展,更好地辐射长三角等区域经济带,强化上海国际航空枢纽的市场地位,从而有利于提升上市公司盈利能力和核心竞争力。本次交易完成后,依托上海两场的资源优势发展极具潜力的航空物流业务,从而实现业务的快速扩张,打造新的盈利增长点,促进上市公司可持续发展。

交易方案落地,意味着本次交易完成后,未来上海机场将作为浦东机场、虹桥机场运营的唯一主体,解决了多年以来的同业竞争问题。事实上,虹桥机场原本是上海机场的资产。2004年,上海机场以虹桥机场部分航空业务资产与机场集团拥有的浦东机场部分航空业务等资产进行置换。上述资产置换形成了上海市的两座主体客运业务民用机场由上市公司和机场集团分别经营的局面。