美联储加息50基点(BP)落地,并宣布将于6月开始缩表。不过,美联储主席鲍威尔否认了考虑75BP激进加息的场景,全球股市反弹。

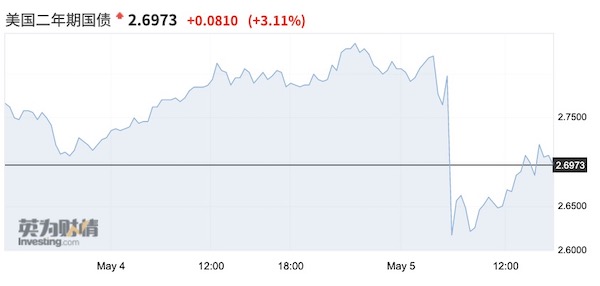

2年期美国国债收益率明显下行近15BP,美元指数跌破103。空头回补的交易推动标普500指数大涨近2.99%。亚太股市开盘同样上行,上证综指在劳动节前重返3000点,5日延续了涨幅。在岸、离岸人民币对美元则在6.6附近震荡盘整。

不过,多家机构的交易员和策略师对记者表示,警报并未拆除,地缘政治风险、能源短缺、疫情反复等风险仍将扰动市场,美联储仍将在未来2-3次会议大幅加息,市场波动性将加大。

50BP大幅加息将持续

美联储加息至0.75%-1%区间,兑现2000年以来最大幅度的单次加息,并宣布将自6月1日起缩减9万亿美元规模的资产负债表,每月削减475亿美元,且在3个月内上调至950亿美元。不过这些都已在市场的预期之中。

景顺亚太区全球市场策略师赵耀庭对记者表示,“50BP的加息仍是过去二十年内最大幅度的加息。但在会议后的新闻发布会期间,美股飙升,而债券收益率和美元下跌,因为鲍威尔缓解了市场对美联储正在采取更激进的货币紧缩政策的担忧。” 鲍威尔表示并未积极考虑75BP加息的场景,且初始的缩表规模仍然温和。比起主动抛售债券,美联储选择的是停止对到期债券的再投资。

多位机构人士对记者表示,预计6月、7月甚至是9月会议都会加息50BP,前置性的加息是为了更快抑制通胀预期、压制通胀率,否则时间拖得太久反而容易失控。事实上,目前除了食品、能源价格攀升,具有更长期影响的薪资也在持续攀升,美国失业率仅为3.6%,接近五年低点。鲍威尔这样形容就业市场的强健程度——目前职位空缺处于一个非常高的水平,每一个失业者有1.9个职位空缺。目前总计有1150万个职位空缺,但只有600万失业人口。就业市场从未达到过这种火热的程度。

野村全球市场研究主管Rob Subbaraman近期在接受第一财经采访时表示,“根据上世纪七十年代的经验,如果不快速加息、控制通胀,薪资上涨的价格螺旋可能会导致通胀失控,同时导致公司盈利承压。”

全球股市空头回补

“加息愣是加出了降息的效果,尾盘美股再度暴力拉升,又逼空了,还好昨天买了一点看涨期权。”某美股交易员对记者表示。

全球股市都跟随美股攀升,靴子落地后的提振效果出乎不少交易员的预料。标普500指数开盘报4181.18,收盘却直接突破了4300点,大涨近3%。上周五收盘,标普500一度跌至4131的阶段性低点,纳指更是跌超4%,该指数在4月累计跌超20%,进入技术性熊市。

“鉴于最近第一季度工资价格数据按季环比大增5.8%,美联储的具体指引却反对更进取加息(75BP加息不在积极考虑范围内),这有些令人出乎意料,市场反弹。”赵耀庭称。

资深全球宏观交易员袁玉玮则对记者称:“美联储此前先给了个高预期,这次正式开会再来个低的,可能还是想让市场软着陆,毕竟未来面临的各类风险并不小。”

不乏机构表示,目前对标普500指数的短期战术看跌倾向转为中性。原因有两方面,一是标普500指数已经在4月11日触及近期区间底部,二是此前看跌情绪已达到极端水平。因此这次美联储的态度让机构暂时调整观点,倾向于认为市场会出现空头回补引发的反弹。

受到全球风险情绪反弹的带动,5月5日,上证综指收盘上涨0.74%报3069.68,香港恒生指数亦小幅反弹0.3%。摩根士丹利华鑫基金方面对记者提及,在疫情形势有所转好、加息及缩表预期充分反应后,市场有望迎来反弹窗口。行业板块方面,随着上海疫情缓解,前期受供应链冲击较大的半导体、光伏、汽车及零部件有望迎来修复,同时食品饮料及本地消费(如餐饮、医疗服务等)也有望迎来需求的集中释放。

5月5日,军工、新能源、半导体等板块都出现反弹。根据通联数据Datayes,5日北向资金净流出23.62亿元,不过4月以来流出势头大幅放缓,节前的一周净流入达51.14亿元。北向资金持股比例由高到低分别为:电力设备、食品饮料、银行、医药生物、家用电器、电子等。

警报尚未拆除

不过,多数交易员认为,未来的不确定性仍然高企,需要保持警惕。

“一季度美国GDP已出现负增长,虽然存在一些季节性因素(企业加速补库存),但如果再出现一个季度的负增长,这就已符合了‘衰退’的技术性定义。此外,疫情、乌克兰局势等挑战仍存,市场经历空头回补后仍不排除会承压下行。”City Index资深分析师西卡摩尔对记者表示,以纳斯达克指数为例,利率攀升更不利于该指数的成分股,但短期可能也会出现空头回补的反弹,交易员倾向于晚些再寻找卖出机会。就地缘政治风险来看,中银国际大宗商品市场策略主管傅晓告诉记者,未来能源价格的波动可能增加,目前风险尚未实际体现。俄罗斯4月1日-28日的原油出口量不降反升,环比上涨17%,创历史最高值。但5月15日开始,随着相关禁令的生效,实物市场可能更加收紧。

就中国市场而言,较低的估值仍起到缓冲作用,A股的市盈率仅为2010年以来的29%。2022年,虽然盈利压力犹存,但一季度A股盈利恢复至小幅正增长。全部A股和非金融板块盈利在2022年一季度分别同比增长4%和9%,较去年四季度有所复苏。受全球地缘政治局势扰动,中上游材料行业的盈利同比增速在一季度有所放缓,但绝对值仍维持较高水平,而下游诸多行业在成本压力下出现盈利负增长。此外,受房地产下行周期和疫情反复的影响,与房地产以及出行相关的行业在一季度也多为盈利负增长。

瑞银证券中国策略分析师孟磊表示,4月29日政治局会议要求“加大宏观政策调节力度”并“出台支持平台经济规范发展的具体措施”,这明显提振了投资者情绪,建议在战术上均衡配置"价值"和"成长",看好具有相对较高盈利可见性和稳定性、有较强定价能力且估值具有吸引力的行业。具体而言,建议超配食品饮料、家用电器、动力电池、可再生能源和军工板块。